CAPM#

概要#

CAPM ( 資本資産価格モデル :capital asset pricing model)は、市場均衡価格における個別銘柄の期待リターンと、市場に広く分散投資した「市場ポートフォリオ」の関係性を表したモデル。

モデル#

均衡で(期待効用最大化を解いた下で)危険資産の期待リターンは以下のように決まる

ここで

このような均衡における個別銘柄の期待リターンとベータの関係はとよばれる。

含意#

CAPMの含意は以下の2つ

市場ポートフォリオは効率的である

→ 市場に広く分散投資するインデックス投資が効率的

均衡で個別銘柄の期待リターンがすべて市場ポートフォリオに比例する形で決まる

個別銘柄への投資は市場ポートフォリオより効率的にはならない

限界#

CAPMは強い仮定を置いて市場のモデルを簡略化している

CAPMのみでは説明できない事象があり、3 Factor modelや5 Factor modelなど別のファクターを入れたモデルへと派生していった

期待効用最大化#

与えられた期待リターンのもとでボラティリティを最小化するポートフォリオは効率的フロンティア上のポートフォリオを選択すればよい。 効率的フロンティア上のどの点を選ぶのかは投資家の選好によって決まるが、なぜその点が選ばれるのかを考えたい。

効用関数#

投資家がポートフォリオのリターン

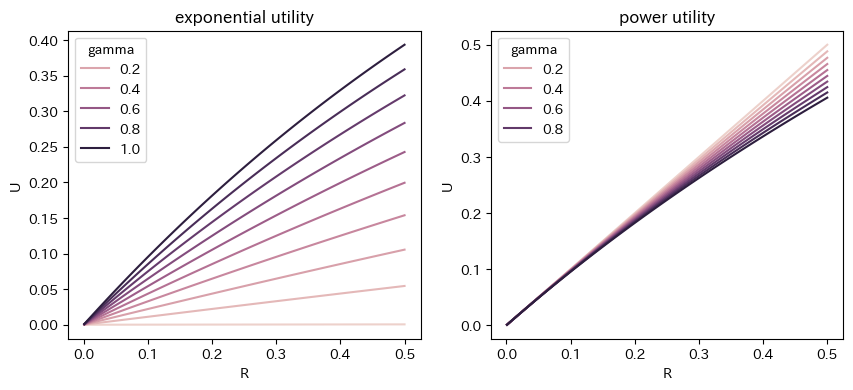

効用関数には代表的なものだけでもいくつかの種類がある。

指数効用

ここで

べき効用

になることが知られている。

Show code cell source

import numpy as np

import pandas as pd

import seaborn as sns

import matplotlib.pyplot as plt

import japanize_matplotlib

def exp_utility(R, gamma):

return 1 - np.exp( - gamma * R )

rows = []

for gamma in np.linspace(0.001, 1, 10):

for R in np.linspace(0.001, 0.5, 100):

row = {

"U": exp_utility(R, gamma),

"R": R,

"gamma": gamma

}

rows.append(row)

data = pd.DataFrame(rows)

fig, axes = plt.subplots(ncols=2, figsize=[10, 4])

sns.lineplot(x="R", y="U", hue="gamma", data=data, ax=axes[0])

axes[0].set(title="exponential utility")

def pow_utility(R, gamma):

a = (1 + R)**(1 - gamma) - 1

return a / (1 - gamma)

rows = []

for gamma in np.linspace(0.001, 0.999, 10):

for R in np.linspace(0.001, 0.5, 100):

row = {

"U": pow_utility(R, gamma),

"R": R,

"gamma": gamma

}

rows.append(row)

data = pd.DataFrame(rows)

sns.lineplot(x="R", y="U", hue="gamma", data=data, ax=axes[1])

axes[1].set(title="power utility")

fig.show()

期待効用最大化問題#

リターン

ここで

であるため、ポートフォリオ・リターンはポートフォリオ・ウェイトによって決まるため、ウェイトを引数としている。

期待効用の最大化が投資家の目標となる。

ただし、ポートフォリオ・ウェイトは

近似手法#

Markowitz(2014)によると、期待効用最大化問題を直接解く代わりに、以下の期待効用の最大化を行うことで近似解が得られる

ここで

先述の効用関数は次のように近似できる

元の効用関数 |

近似 |

|

|---|---|---|

指数効用 |

||

べき効用 |

||

対数効用 |

この近似のメリットは効率的フロンティア上のどの点を選択することが期待効用最大化になるのかがはっきりわかること。

これと似た期待効用に 平均分散型の期待効用関数 がある

これは期待リターン高いほど効用が多くなり、ボラティリティが高いほど効用が減るので直感的である。リスク回避的な投資家ほど

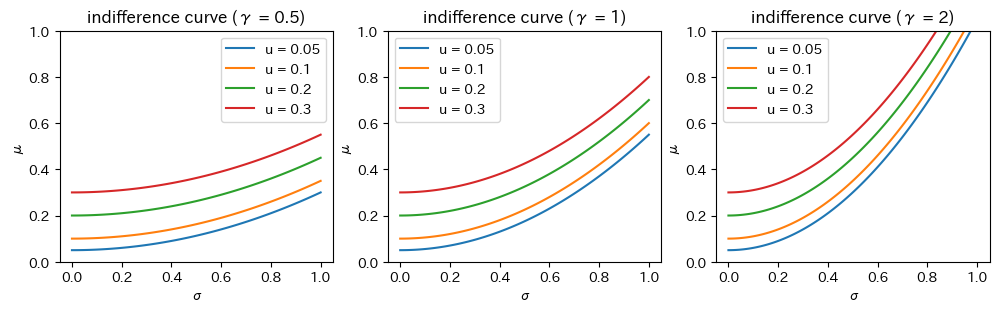

無差別曲線#

同じ期待効用をもたらす期待リターンとボラティリティの組み合わせで描かれた曲線を無差別曲線と呼ぶ。

Show code cell source

def indifference_curve(utility, sigma, gamma):

mu = utility + (1 / 2) * gamma * sigma**2

return mu

sigma_range = np.linspace(0, 1, 100)

fig, axes = plt.subplots(ncols=3, figsize=[12, 3])

for i, gamma in enumerate([0.5, 1, 2]):

for utility in [0.05, 0.1, 0.2, 0.3]:

mu_ = [indifference_curve(utility=utility, sigma=sigma, gamma=gamma) for sigma in sigma_range]

axes[i].plot(sigma_range, mu_, label=f"u = {utility}")

axes[i].legend()

axes[i].set(title=f"indifference curve (γ = {gamma})", xlabel="σ", ylabel="μ", ylim=[0, 1])

fig.show()

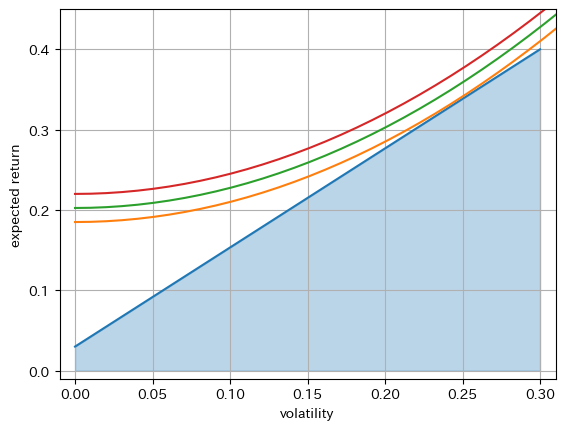

実現可能領域内で最も高い効用をもたらす期待リターンとボラティリティのポートフォリオが期待効用最大化問題の解である。

期待効用を最大化する期待リターンとボラティリティは

である(

また、平均分散型の期待効用を最大化する安全資産と危険資産のポートフォリオ・ウェイトはそれぞれ

で、やはり

Show code cell source

import itertools

# safe asset

mu0, sigma0 = (0.03, 0.0)

# stock

mu1, sigma1 = (0.4, 0.3)

mu = np.array([mu0, mu1])

sigma = np.array([sigma0, sigma1])

def Sigma(rho):

"""共分散行列。ρ_{2,1} = ρ_{1,2}の想定"""

return np.array([

[sigma0**2, sigma0 * sigma1 * rho],

[sigma0 * sigma1 * rho, sigma1**2],

])

mu_Ps = np.array([])

sigma_Ps = np.array([])

rhos = np.array([])

# ポートフォリオ・ウェイトの組み合わせ

pi1 = np.linspace(0, 1, 51)

pi2 = 1 - pi1

pi_range = np.array([pi1, pi2])

# 相関係数

rho_range = [-0.95, 1]

# 変数を変えていったときのポートフォリオのボラティリティ

for pi, rho in itertools.product(pi_range.T, rho_range):

mu_P = pi.T @ mu # ポートフォリオの期待リターン

sigma_P = np.sqrt(pi.T @ Sigma(rho) @ pi) # ポートフォリオのボラティリティ

mu_Ps = np.append(mu_Ps, mu_P)

sigma_Ps = np.append(sigma_Ps, sigma_P)

rhos = np.append(rhos, sigma_P)

# plot

fig, ax = plt.subplots()

ax.plot(sigma_Ps, mu_Ps)

ax.fill_between(sigma_Ps, mu_Ps, where=(mu_Ps > 0), color='C0', alpha=0.3)

ax.set(xlabel="volatility", ylabel="expected return", xlim=[-0.01, 0.31], ylim=[-0.01, 0.45])

ax.grid(True)

sigma_range = np.linspace(0, 1, 100)

for utility in np.linspace(0.185, 0.22, 3):

mu_ = [indifference_curve(utility=utility, sigma=sigma, gamma=5) for sigma in sigma_range]

ax.plot(sigma_range, mu_, label=f"u = {utility}")

fig.show()

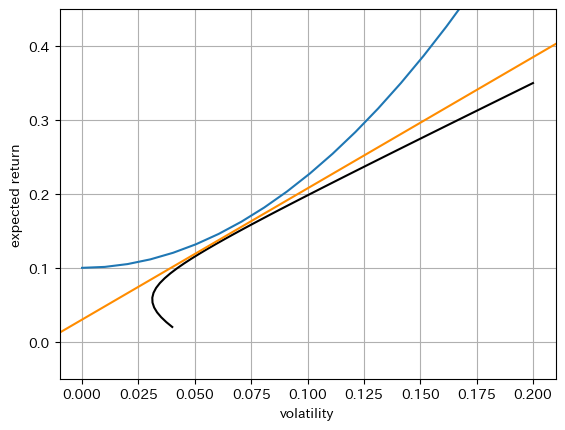

市場の均衡#

危険資産の平均分散フロンティアに安全資産を加えたものが直線で描かれるが、市場で取引されるすべての危険資産を含むことを強調した表現としてこの直線を資本市場線(capital market line, CML)という。

また、資本市場線における接点ポートフォリオを市場ポートフォリオ(market portfolio)という。

また、ここで描かれる無差別曲線は代表的投資家(representative investor)とよばれる、市場に参加するすべての投資家の富を合算した仮想的な存在である。

Show code cell source

import itertools

# safe asset

mu0, sigma0 = (0.03, 0.00)

# stocks

mu1, sigma1 = (0.02, 0.04)

mu2, sigma2 = (0.35, 0.2)

def Sigma(rho):

"""共分散行列。ρ_{2,1} = ρ_{1,2}の想定"""

return np.array([

[sigma1**2, sigma1 * sigma2 * rho],

[sigma1 * sigma2 * rho, sigma2**2],

])

mu = np.array([mu1, mu2])

sigma = np.array([sigma1, sigma2])

mu_Ps = np.array([])

sigma_Ps = np.array([])

rho = -0.5 # 相関係数

# ポートフォリオ・ウェイトの組み合わせ

pi1 = np.linspace(0, 1, 51)

pi2 = 1 - pi1

pi_range = np.array([pi1, pi2])

for pi in pi_range.T:

mu_P = pi.T @ mu # ポートフォリオの期待リターン

sigma_P = np.sqrt(pi.T @ Sigma(rho) @ pi) # ポートフォリオのボラティリティ

mu_Ps = np.append(mu_Ps, mu_P)

sigma_Ps = np.append(sigma_Ps, sigma_P)

# plot

fig, ax = plt.subplots()

# 平均分散フロンティア

ax.plot(sigma_Ps, mu_Ps, color="black")

ax.set(xlabel="volatility", ylabel="expected return", xlim=[-0.01, 0.21], ylim=[-0.05, 0.45])

ax.grid(True)

# 無差別曲線

sigma_range = np.linspace(0, 1, 100)

mu_ = [indifference_curve(utility=0.1, sigma=sigma, gamma=25) for sigma in sigma_range]

ax.plot(sigma_range, mu_, label=f"u = {utility}")

# 資本市場線

ax.axline((sigma0, mu0), (sigma2, mu2 * 1.1), color="darkorange")

fig.show()

CAPM#

代表的投資家の期待効用が平均分散型で与えられることを仮定する。

ただし、

ここで

で定義する。

このような均衡における個別銘柄の期待リターンとベータの関係はCAPM(資本資産価格モデル:capital asset pricing model)とよばれる。

CAPMの含意は「均衡で個別銘柄の期待リターンがすべて市場ポートフォリオに比例する形で決まる」こと。

個別銘柄は市場ポートフォリオに比例する#

経済学的な解釈としては、ある銘柄

を書き換えれば

となり、

また、

は個別銘柄のリスク・プレミアム(

個別銘柄は市場ポートフォリオを上回らない#

市場ポートフォリオのシャープ・レシオ

を使うと

であることから、銘柄

と表すことができ、左辺に

ここで

である。

さらに

と整理できる。相関係数

線形回帰との関係性#

CAPMの主張の一つは「個別銘柄のリスク・プレミアムは市場ポートフォリオのリスク・プレミアムに比例する」というものだ。しかし、リスク・プレミアムは直接観察できず、観察できるのは株価などの価格なので、価格をリターンに加工し、リターンから安全資産の利回りを差し引いて推定する必要がある。

さらに、売値と買値に乖離がある場合もある(その場合は仲値という買値と売値の中間の価格をとりあえずの価格とすることが多い)

観測できる価格は確率変数の実現値であると考え、その背後にある規則性を観察したいと考える。 例えば市場ポートフォリオと個別銘柄とのリスク・プレミアムの関係をデータから探りたい場合は

のようにして

もしデータから

となり、両辺の期待値はCAPMそのものになる。分散は

で、危険資産

アルファ#

なお、線形回帰で推定した際、

標本平均・標本分散・標本共分散はそれぞれの真値をよく近似しているはずで

ゼロでない

このアルファをしばしばジェンセンのアルファ(Jensen’s alpha)という。

データによる推定#

Show code cell source

# !pip install pandas-datareader

# # 書籍の方法だが、うまくいかなかった

# import pandas_datareader as pdr

# import yfinance as yf

# yf.pdr_override() # pandas-datareader側でデータを取得できるようにする

# start = "2016-01-01"

# symbol_0 = "^TNX" # 米国10年もの国債

# df_0 = pdr.get_data_yahoo(symbol_0, start=start, end="2021-05-01")

# symbol_M = "^GSPC" # S&P500

# df_M = pdr.get_data_yahoo(symbol_M, start=start)

# symbol_m = "MCD" # マクドナルド

# df_m = pdr.get_data_yahoo(symbol_m, start=start)

import pandas as pd

import matplotlib.pyplot as plt

import seaborn as sns

import yfinance as yf

start = "2016-01-01"

symbol_0 = "^TNX" # 米国10年もの国債

symbol_M = "^GSPC" # S&P500

symbol_m = "MCD" # マクドナルド

symbols = [symbol_0, symbol_M, symbol_m]

df_price = yf.download(symbols, start=start)["Adj Close"]

df_price

YF.download() has changed argument auto_adjust default to True

[ 0% ]

[**********************67%******* ] 2 of 3 completed

[*********************100%***********************] 3 of 3 completed

1 Failed download:

['MCD']: OperationalError('database is locked')

| Ticker | MCD |

|---|---|

| Date | |

| 2016-01-04 | NaN |

| 2016-01-05 | NaN |

| 2016-01-06 | NaN |

| 2016-01-07 | NaN |

| 2016-01-08 | NaN |

| ... | ... |

| 2025-04-02 | NaN |

| 2025-04-03 | NaN |

| 2025-04-04 | NaN |

| 2025-04-07 | NaN |

| 2025-04-08 | NaN |

2330 rows × 1 columns

# 日次リターンにする

df_rate = df_price[[symbol_M, symbol_m]].pct_change(1)

# 金利を足す

df_rate[symbol_0] = df_price[symbol_0]

df_rate

---------------------------------------------------------------------------

KeyError Traceback (most recent call last)

Cell In[7], line 2

1 # 日次リターンにする

----> 2 df_rate = df_price[[symbol_M, symbol_m]].pct_change(1)

4 # 金利を足す

5 df_rate[symbol_0] = df_price[symbol_0]

File /usr/local/lib/python3.10/site-packages/pandas/core/frame.py:4108, in DataFrame.__getitem__(self, key)

4106 if is_iterator(key):

4107 key = list(key)

-> 4108 indexer = self.columns._get_indexer_strict(key, "columns")[1]

4110 # take() does not accept boolean indexers

4111 if getattr(indexer, "dtype", None) == bool:

File /usr/local/lib/python3.10/site-packages/pandas/core/indexes/base.py:6200, in Index._get_indexer_strict(self, key, axis_name)

6197 else:

6198 keyarr, indexer, new_indexer = self._reindex_non_unique(keyarr)

-> 6200 self._raise_if_missing(keyarr, indexer, axis_name)

6202 keyarr = self.take(indexer)

6203 if isinstance(key, Index):

6204 # GH 42790 - Preserve name from an Index

File /usr/local/lib/python3.10/site-packages/pandas/core/indexes/base.py:6252, in Index._raise_if_missing(self, key, indexer, axis_name)

6249 raise KeyError(f"None of [{key}] are in the [{axis_name}]")

6251 not_found = list(ensure_index(key)[missing_mask.nonzero()[0]].unique())

-> 6252 raise KeyError(f"{not_found} not in index")

KeyError: "['^GSPC'] not in index"

# リスク・プレミアム

df_rp = pd.DataFrame({

# 金利はパーセント表示の年率なので、0.01をかけて日割りしておく

symbol_M: df_rate[symbol_M] - df_rate[symbol_0] * 0.01 / 255,

symbol_m: df_rate[symbol_m] - df_rate[symbol_0] * 0.01 / 255,

}).dropna()

df_rp

| ^GSPC | MCD | |

|---|---|---|

| Date | ||

| 2016-01-05 | 0.001924 | 0.013690 |

| 2016-01-06 | -0.013201 | -0.006797 |

| 2016-01-07 | -0.023785 | -0.023226 |

| 2016-01-08 | -0.010922 | -0.001640 |

| 2016-01-11 | 0.000769 | 0.010393 |

| ... | ... | ... |

| 2023-02-13 | 0.011303 | 0.014259 |

| 2023-02-14 | -0.000428 | 0.001393 |

| 2023-02-15 | 0.002624 | -0.000337 |

| 2023-02-16 | -0.013939 | -0.002889 |

| 2023-02-17 | -0.002918 | 0.015499 |

1792 rows × 2 columns

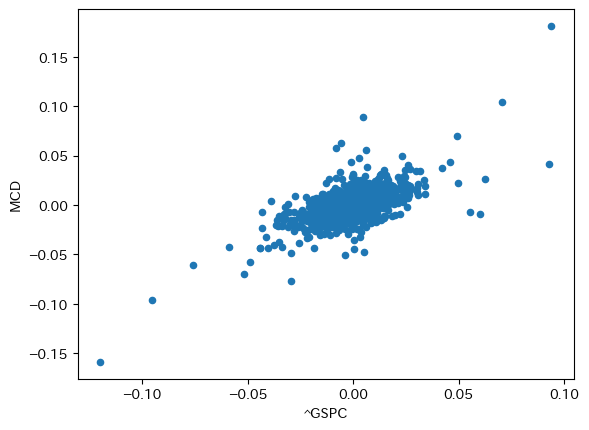

df_rp.plot.scatter(x=symbol_M, y=symbol_m)

plt.show()

from sklearn.model_selection import train_test_split

# shuffle=Falseにすることで新しいものだけをtestにできる

df_train, df_val = train_test_split(df_rp, test_size=0.2, shuffle=False)

X_train = df_train[[symbol_M]]

X_val = df_val[[symbol_M]]

y_train = df_train[symbol_m]

y_val = df_val[symbol_m]

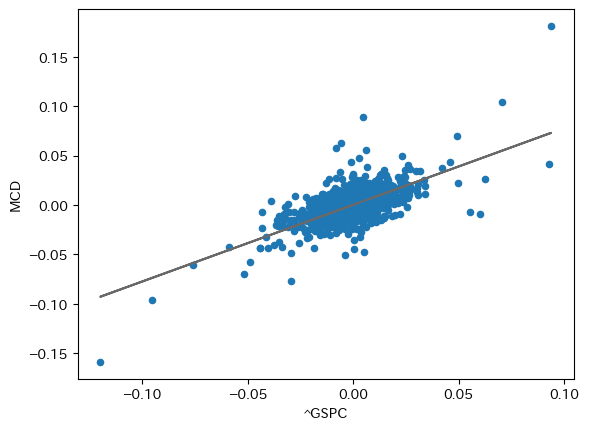

推定されたαとβは以下のようになった。

from sklearn.linear_model import LinearRegression

reg = LinearRegression()

reg.fit(X_train, y_train)

print(f"α={reg.intercept_:.3g}, β={reg.coef_[0]:.3g}")

α=0.000193, β=0.776

fig, ax = plt.subplots()

df_rp.plot.scatter(x=symbol_M, y=symbol_m, ax=ax)

ax.plot(X_train, reg.predict(X_train), color="dimgray")

fig.show()

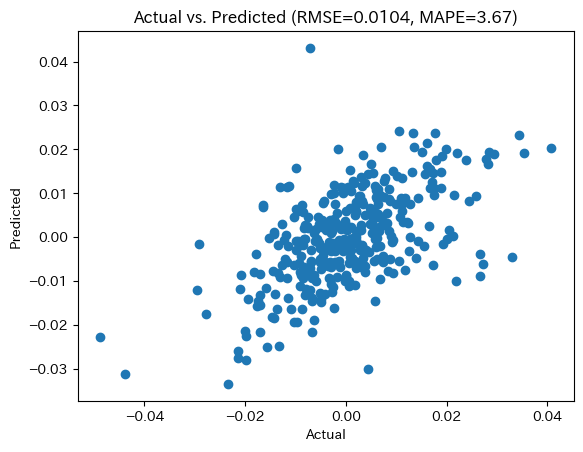

なおHold-out誤差は次のようになった。

Show code cell source

# 予測誤差

y_pred = reg.predict(X_val)

from sklearn.metrics import mean_squared_error, mean_absolute_percentage_error

rmse = mean_squared_error(y_val, y_pred, squared=False)

mape = mean_absolute_percentage_error(y_val, y_pred)

fig, ax = plt.subplots()

ax.scatter(y_val, y_pred)

ax.set(xlabel="Actual", ylabel="Predicted", title=f"Actual vs. Predicted (RMSE={rmse:.3g}, MAPE={mape:.3g})")

fig.show()

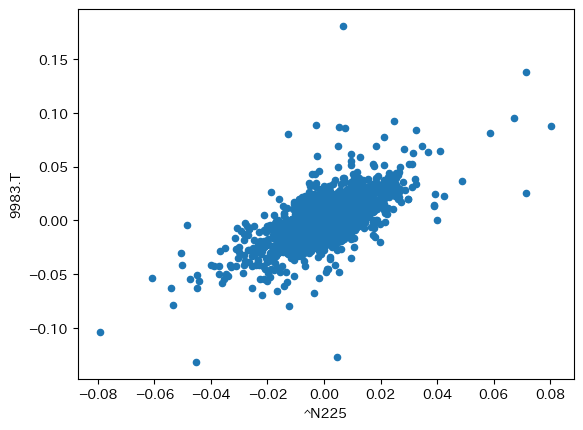

日本株の場合#

import pandas as pd

import matplotlib.pyplot as plt

import seaborn as sns

import yfinance as yf

start = "2016-01-01"

symbol_M = "^N225" # 日経平均

symbol_m = "9983.T" # ファーストリテイリング

symbols = [symbol_M, symbol_m]

df_price = yf.download(symbols, start=start)["Adj Close"]

#日本国債の金利(年率)を財務省から取得

url = "https://www.mof.go.jp/english/policy/jgbs/reference/interest_rate/historical/jgbcme_all.csv"

df_bond_yield = pd.read_csv(url, header=1, index_col="Date", na_values="-", parse_dates=True)

symbol_0 = '10Y'

df_price[symbol_0] = df_bond_yield[symbol_0].copy()

# 日次リターンにする

df_rate = df_price[[symbol_M, symbol_m]].pct_change(1)

# 金利を足す

df_rate[symbol_0] = df_price[symbol_0]

# リスク・プレミアム

df_rp = pd.DataFrame({

# 金利はパーセント表示の年率なので、0.01をかけて日割りしておく

symbol_M: df_rate[symbol_M] - df_rate[symbol_0] * 0.01 / 255,

symbol_m: df_rate[symbol_m] - df_rate[symbol_0] * 0.01 / 255,

}).dropna()

df_rp

[*********************100%***********************] 2 of 2 completed

| ^N225 | 9983.T | |

|---|---|---|

| Date | ||

| 2016-01-05 | -0.004182 | -0.005422 |

| 2016-01-06 | -0.009952 | -0.006441 |

| 2016-01-07 | -0.023316 | -0.027891 |

| 2016-01-08 | -0.003914 | -0.023312 |

| 2016-01-12 | -0.027074 | -0.013381 |

| ... | ... | ... |

| 2023-01-25 | 0.003492 | 0.001664 |

| 2023-01-26 | -0.001197 | -0.001439 |

| 2023-01-27 | 0.000705 | 0.015369 |

| 2023-01-30 | 0.001837 | 0.002655 |

| 2023-01-31 | -0.003895 | -0.003958 |

1727 rows × 2 columns

from sklearn.linear_model import LinearRegression

reg = LinearRegression()

reg.fit(X_train, y_train)

print(f"α={reg.intercept_:.3g}, β={reg.coef_[0]:.3g}")

df_rp.plot.scatter("^N225", "9983.T")

<AxesSubplot:xlabel='^N225', ylabel='9983.T'>

CAPMのまとめ#

仮定#

全ての投資家は平均分散分析によりポートフォリオを選択する。

全ての投資家は全ての金融資産の収益率の平均と分散について同一の予想を持つ。

金融市場が完全市場である。

無リスク資産が存在する。

含意#

1. マーケット・ポートフォリオは効率的#

オリジナルのCAPM

安全資産が存在するとき、市場の均衡状態においてマーケット・ポートフォリオは接点ポートフォリオと一致する。したがって、マーケット・ポートフォリオは効率的ポートフォリオである。

より一般化したものもある

ゼロベータCAPM(zero-beta CAPM)

安全資産の有無にかかわらず、市場の均衡状態においてマーケット・ポートフォリオは効率的ポートフォリオである(Black et al. 1972)

2. 個別銘柄はマーケット・ポートフォリオに比例する#

CAPMの限界#

CAPMだけでは説明できないアノマリーの存在が指摘され、市場ポートフォリオのリスク・プレミアム以外の要因(小型株効果やバリュー株効果)を含めた3-factor modelなどが提案されていった

参考#

吉川 大介(2022)『データ駆動型ファイナンス』、共立出版。

小林 孝雄(2009)『新・証券投資論 1 理論篇』、日本経済新聞出版社